Doanh nghiệp bảo hiểm phi nhân thọ kinh doanh sa sút vì đâu?

Kết quả kinh doanh trong năm 2022 của hầu hết doanh nghiệp bảo hiểm phi nhân thọ đều sa sút khi tỷ lệ bồi thường tăng trở lại và hoạt động đầu tư ảm đạm.

Gánh nặng chi phí phủ bóng đen lên kết quả quý 4

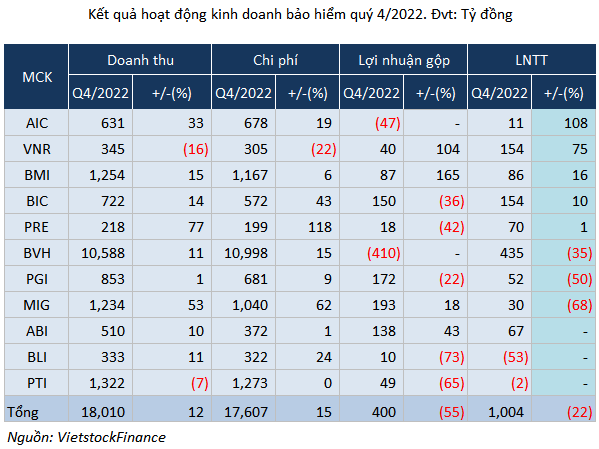

Dữ liệu của VietstockFinance cho thấy, trong quý 4/2022, doanh thu thuần từ hoạt động kinh doanh bảo hiểm của 11 doanh nghiệp bảo hiểm phi nhân thọ trên cả 3 sàn HOSE, HNX, UPCoM đạt 18,010 tỷ đồng, tăng 12% so với cùng kỳ năm trước.

|

Tuy nhiên, phần lớn doanh nghiệp chịu chi phí kinh doanh bảo hiểm (chi phí bồi thường và chi phí khác) tăng nhanh hơn doanh thu, mức tăng 15%, khiến lợi nhuận gộp hoạt động kinh doanh bảo hiểm đi lùi 55%, còn 400 tỷ đồng.

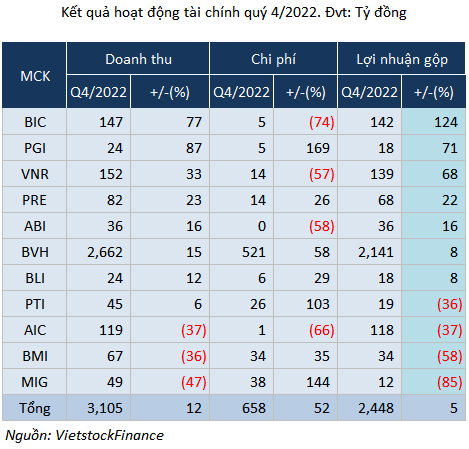

Lợi nhuận từ hoạt động kinh doanh bảo hiểm lao dốc không phanh, trong khi lợi nhuận gộp đầu tư tài chính chỉ nhích 5%, đạt 2,448 tỷ đồng dẫn đến tổng lợi nhuận trước thuế của các doanh nghiệp bảo hiểm phi nhân thọ giảm 22% còn 1,004 tỷ đồng.

Trong đó, 3/11 doanh nghiệp bảo hiểm phi nhân thọ có lợi nhuận trước thuế “giật lùi” và 2 doanh nghiệp lỗ trong quý 4.

Với mức lỗ trước thuế gần 53 tỷ đồng, Tổng CTCP Bảo hiểm Bảo Long (UPCoM: BLI) là doanh nghiệp bảo hiểm phi nhân thọ lỗ nặng nhất trong quý 4. Nguyên nhân chính là do chi phí bồi thường bảo hiểm và chi phí khác tăng cao.

PTI (Tổng CTCP Bảo hiểm Bưu điện) lỗ trước thuế gần 2 tỷ đồng. Đây là quý thứ 3 lỗ liên tiếp trong năm 2022 của PTI do cả 2 hoạt động kinh doanh bảo hiểm và đầu tư tài chính đều giảm mạnh lợi nhuận.

Các doanh nghiệp có lợi nhuận giảm 2 con số phải kể đến BVH, PGI, MIG cũng do lợi nhuận gộp kinh doanh bảo hiểm hay đầu tư tài chính sụt giảm.

Ở gam màu sáng, AIC (Tổng CTCP Bảo hiểm Hàng không), VNR (Tổng CTCP Tái Bảo hiểm Quốc gia Việt Nam ), BMI (Tổng CTCP Bảo Minh) và BIC (Tổng CTCP Bảo hiểm Ngân hàng Đầu tư và Phát triển Việt Nam) là 4 doanh nghiệp bảo hiểm có lợi nhuận tăng trong quý 4 chủ yếu nhờ đầu tư tài chính.

Cả năm sa sút

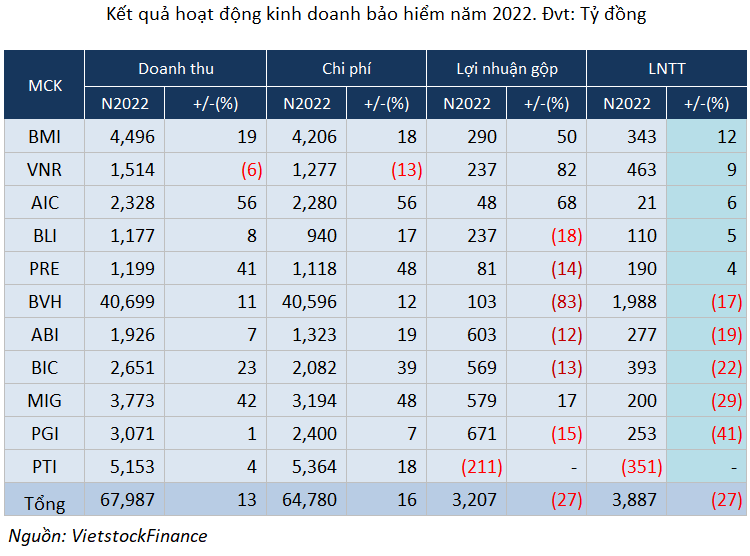

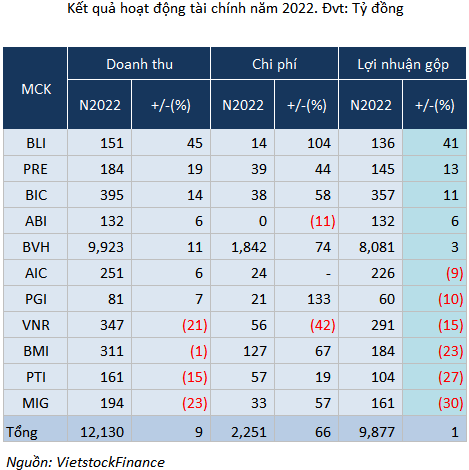

Theo dữ liệu của VietstockFinance, tổng lợi nhuận trước thuế của 11 doanh nghiệp bảo hiểm phi nhân thọ năm qua đạt 3,887 tỷ đồng, giảm 27% so với năm trước vì hoạt động kinh doanh bảo hiểm có lợi nhuận giảm 27% và lợi nhuận đầu tư tài chính gần như đi ngang.

Đáng chú ý, PTI là doanh nghiệp bảo hiểm duy nhất lỗ trong năm, với mức lỗ lên đến 351 tỷ đồng, trong khi cùng kỳ lãi hơn 257 tỷ đồng. Đây cũng là năm đầu tiên thua lỗ của PTI kể từ khi niêm yết (năm 2011).

Theo giải trình của PTI, năm qua, Công ty phát sinh chi phí liên quan đến chương trình bảo hiểm “Vững Tâm An” số tiền hơn 353 tỷ đồng. Mặt khác, cả nước đã duy trì tình trạng bình thường mới với dịch COVID-19 (không còn áp dụng chính sách giãn cách xã hội như cùng kỳ năm trước) khiến chi phí bồi thường của PTI tăng 35% so với cùng kỳ, tương đương tăng 747 tỷ đồng, gây ảnh hưởng xấu đến kết quả kinh doanh.

Nguồn: VietstockFinance |

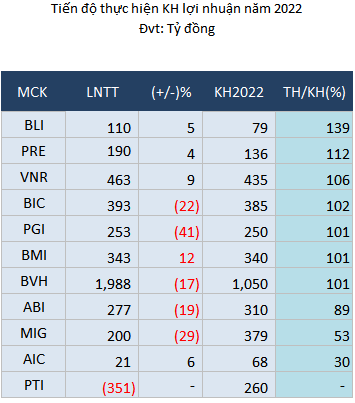

Hầu hết doanh nghiệp bảo hiểm đều hoàn thành hoặc vượt kế hoạch lợi nhuận đề ra.

Với quý 1 và quý 3 “rủng rỉnh”, cộng thêm kế hoạch lợi nhuận giảm 25% trong năm 2022, BLI là doanh nghiệp bảo hiểm phi nhân thọ vượt kế hoạch năm cao nhất dù lỗ quý 2.

Riêng PTI chưa đạt được kế hoạch 2022 vì lỗ 3 quý liên tiếp đã đánh bay hết thành quả quý đầu năm.

Dự báo lỗ từ hoạt động kinh doanh?

Ngành bảo hiểm từng được kỳ vọng sẽ đạt kết quả kinh doanh tươi sáng trong năm 2022 nhờ hưởng lợi từ môi trường lãi suất tăng khi phần lớn danh mục đầu tư của các doanh nghiệp bảo hiểm là tiền gửi ngân hàng. Tuy nhiên, thực tế không như kỳ vọng bởi các doanh nghiệp bảo hiểm không dễ chuyển tiền gửi sang các kỳ hạn khác để tận dụng những đợt tăng lãi suất. Ngoài ra, nếu doanh nghiệp bảo hiểm nắm giữ nhiều trái phiếu, khi lãi suất tăng khiến giá trái phiếu giảm thì họ còn có thể bị ảnh hưởng về mặt lợi nhuận.

Không chỉ có tiền gửi và trái phiếu, danh mục đầu tư của doanh nghiệp bảo hiểm còn bao gồm cổ phiếu và bất động sản… Việc giá trị chứng khoán và bất động sản liên tục suy giảm theo đà lao dốc và bi quan của thị trường khiến lãi chứng khoán “bay màu”, doanh nghiệp cũng phải tăng trích lập dự phòng cho các khoản đầu tư này.

Ngoài ra, lợi nhuận giảm còn do tỷ lệ bồi thường tăng trở lại khi các hoạt động kinh tế và xã hội được bình thường hóa.

Dự báo triển vọng ngành bảo hiểm phi nhân thọ trong năm 2023, chuyên gia phân tích của CTCK VNDirect cho rằng, mặc dù tăng trưởng GDP Việt Nam có thể giảm tốc về khoảng 6.7% do tác động từ chính sách tiền tệ bị thắt chặt, ngành bảo hiểm phi nhân thọ vẫn được kỳ vọng sẽ tiếp tục đạt tăng trưởng phí ổn định khoảng 10-12%. Trong giai đoạn trước COVID-19 từ 2015-2019, tăng trưởng phí bảo hiểm phi nhân thọ trung bình đạt 14% so với tăng trưởng GDP trung bình 6.9%.

Song, chuyên gia VNDirect cũng lưu ý rủi ro của ngành này là biên lợi nhuận từ hoạt động kinh doanh sẽ chịu áp lực trong thời gian tới.

Cụ thể, VNDirect cho biết tỷ lệ bồi thường và tỷ lệ kết hợp đã chạm đáy vào quý 1/2022, cùng lúc với đỉnh COVID-19 và thời điểm kết thúc giãn cách xã hội. Kể từ đó, tỷ lệ bồi thường đã bật tăng mạnh trở lại. Việc này đã kéo tỷ lệ kết hợp tăng cao khi tỷ lệ chi phí đã không thay đổi nhiều.

Qua đó, VNDirect dự báo tỷ lệ bồi thường và tỷ lệ kết hợp khả năng cao sẽ tiếp tục tăng sang đến đầu năm 2023 do mức nền thấp bởi COVID-19 và ảnh hưởng xấu từ trận mưa lũ gần đây ở Miền Trung.

“Theo như trao đổi của chúng tôi với một số chuyên gia, trận mưa lũ vừa qua đã gây thiệt hại nặng nề về tài sản, đặc biệt là xe cộ. Một số công trường xây dựng cũng bị ảnh hưởng. Do đó, các doanh nghiệp bảo hiểm phi nhân thọ có thể sẽ phải chịu áp lực bồi thường lớn trong quý 4/2022 từ sự kiện này. Chúng tôi cho rằng các doanh nghiệp bảo hiểm có tỷ trọng xe cộ cao sẽ gặp nhiều tổn thất hơn các doanh nghiệp khác”, VNDirect nêu quan điểm.

Từ các yếu tố trên, VNDirect đánh giá triển vọng ngắn hạn đối với biên lợi nhuận từ hoạt động kinh doanh của doanh nghiệp bảo hiểm ít hứa hẹn hơn so với triển vọng tăng trưởng doanh thu, bởi vì môi trường cạnh tranh vẫn hết sức gay gắt với mức tăng phí bảo hiểm bị hạn chế trong khi lạm phát gia tăng đang gây áp lực lên chi phí bồi thường. Trong khi đó, tỷ lệ kết hợp của các doanh nghiệp bảo hiểm niêm yết được chuyên gia VNDirect kỳ vọng có thể về khoảng 101% trong năm 2023, tương đương với mức trước COVID-19 và do vậy đồng nghĩa với việc các doanh nghiệp bảo hiểm sẽ lỗ từ hoạt động kinh doanh.