Doanh nghiệp bảo hiểm nào thiệt hại nặng nhất vì bão Yagi?

Niềm vui nửa đầu năm của doanh nghiệp bảo hiểm vừa chớm nở không lâu thì đã hoàn toàn bị dập tắt khi cơn bão Yagi ập tới.

Sau nửa đầu năm tăng trưởng lợi nhuận nhờ nhu cầu bảo hiểm hồi phục cùng tỷ lệ bồi thường ổn định, tình thế của doanh nghiệp bảo hiểm đã hoàn toàn bị đảo lộn trước sức tàn phá nặng nề của cơn bão số 3 (Yagi).

Yagi là cơn bão mạnh nhất trong 30 năm qua trên Biển Đông và trong 70 năm qua trên đất liền tại Việt Nam, với nhiều đặc điểm chưa từng có tiền lệ: gió giật cấp 17, sức tàn phá rất lớn, thời gian tàn phá trên đất liền dài, phạm vi ảnh hưởng rộng (bao phủ toàn bộ 26 tỉnh thành miền Bắc và Thanh Hóa), mưa lớn dài ngày gây ra lũ và sạt lở nghiêm trọng tại nhiều địa phương. Thiệt hại về tài sản cả nước ước tính trên 81 ngàn tỷ đồng, được xem là tổn thất lịch sử không mong muốn của ngành bảo hiểm Việt Nam với khoản bồi thường khổng lồ.

Lợi nhuận bị cuốn trôi

Bão Yagi ập tới vào tháng kinh doanh cuối quý 3 của doanh nghiệp bảo hiểm phi nhân thọ, nên con số bồi thường thiệt hại mà doanh nghiệp phải chi trả cho khách hàng không thể ghi nhận hết vào quý 3 mà sẽ còn tiếp tục ở quý 4.

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

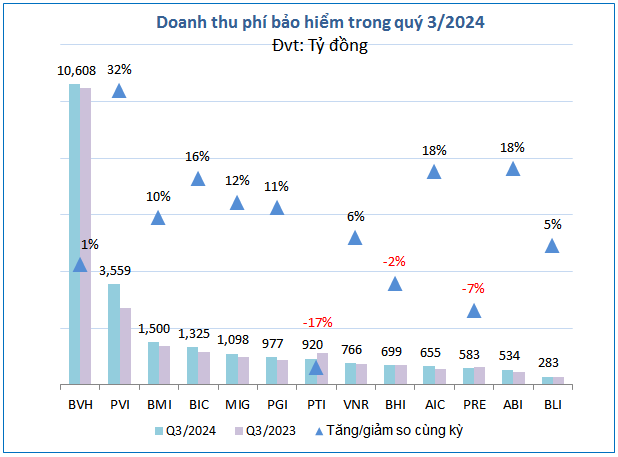

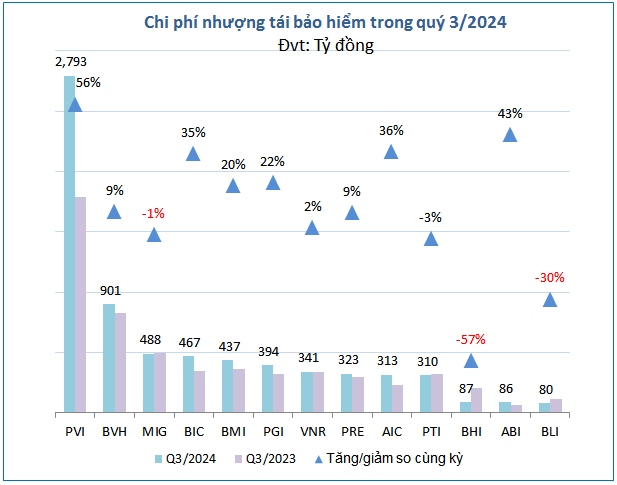

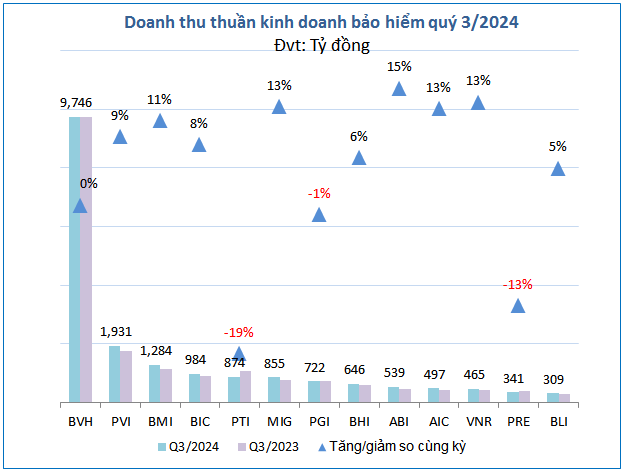

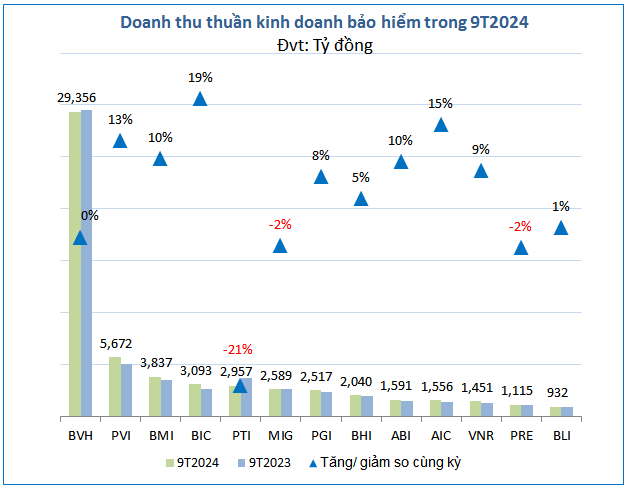

Thống kê của VietstockFinance cho thấy, trong quý 3/2024, doanh thu phí bảo hiểm của 13 doanh nghiệp bảo hiểm phi nhân thọ trên sàn (HOSE, HNX, UPCoM) đạt 23,506 tỷ đồng, tăng 7% so với cùng kỳ năm trước. Mặt khác, chi phí nhượng tái bảo hiểm tăng 23%, đạt 7,019 tỷ đồng nên doanh thu thuần từ hoạt động kinh doanh bảo hiểm chỉ tăng nhẹ 2%, đạt 19,193 tỷ đồng.

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

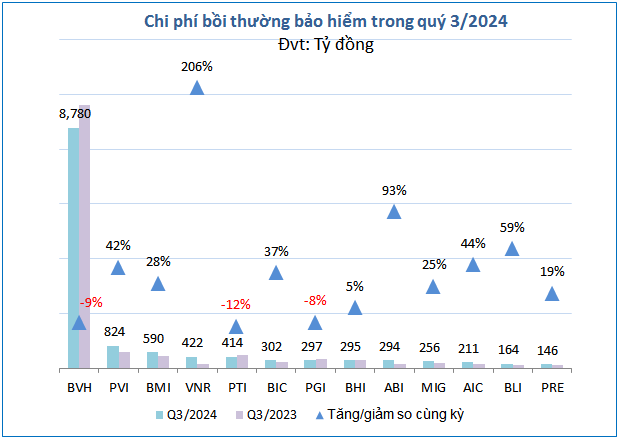

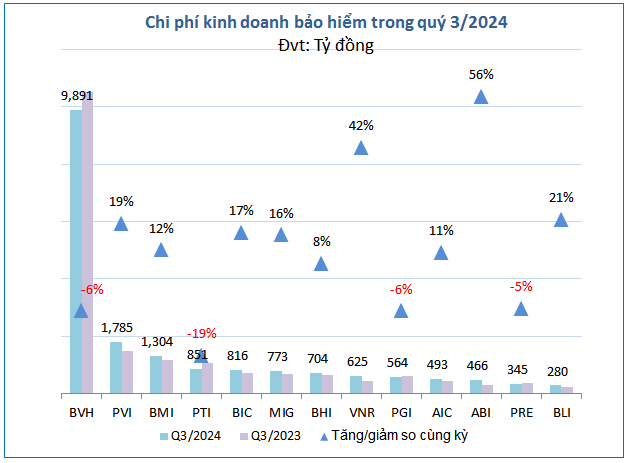

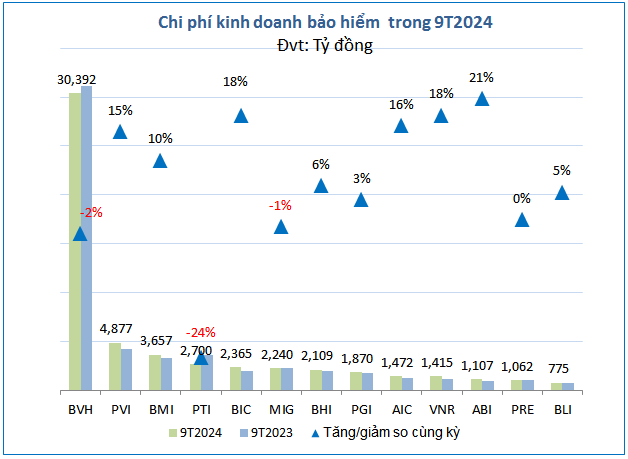

Trong khi đó, chi phí bồi thường bảo hiểm của doanh nghiệp tăng 2% so với cùng kỳ, lên 12,994 tỷ đồng nên tổng chi phí kinh doanh bảo hiểm tăng nhẹ 1%, lên 18,897 tỷ đồng.

Nguồn: VietstockFinance |

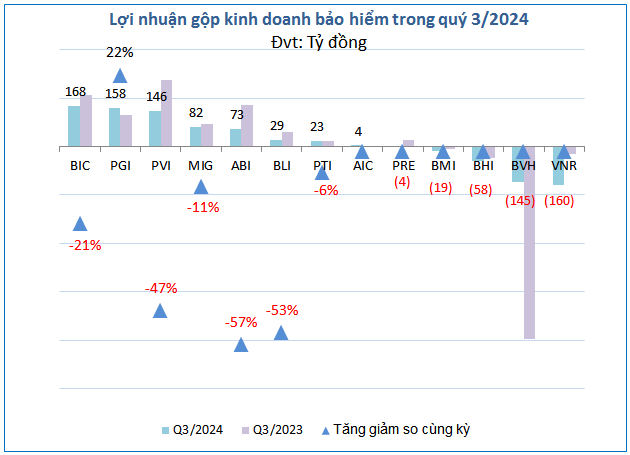

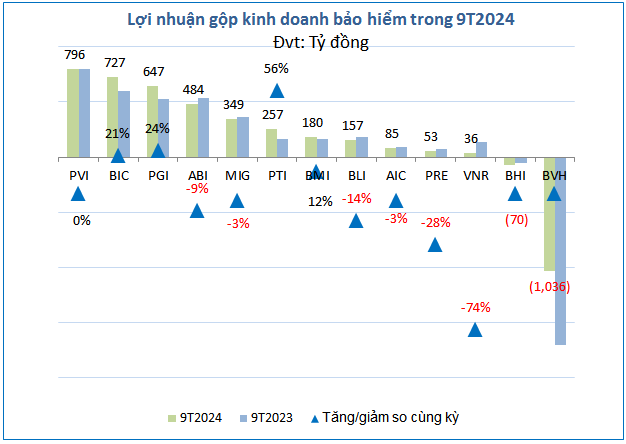

Nhờ doanh thu thuần tăng mạnh hơn chi phí, tổng lợi nhuận gộp của hoạt động kinh doanh bảo hiểm quý 3/2024 gấp 2.7 lần cùng kỳ, lên 296 tỷ đồng.

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

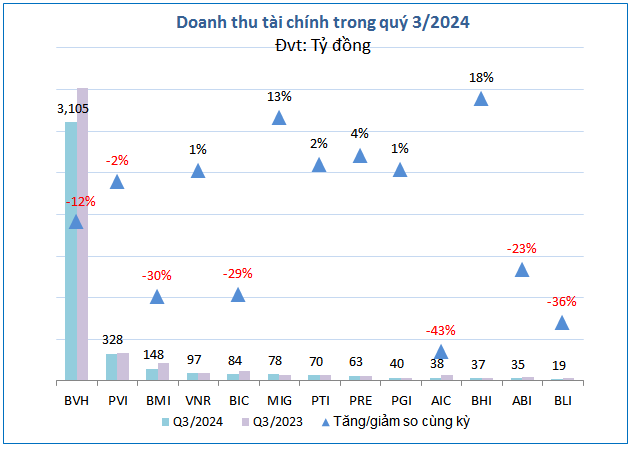

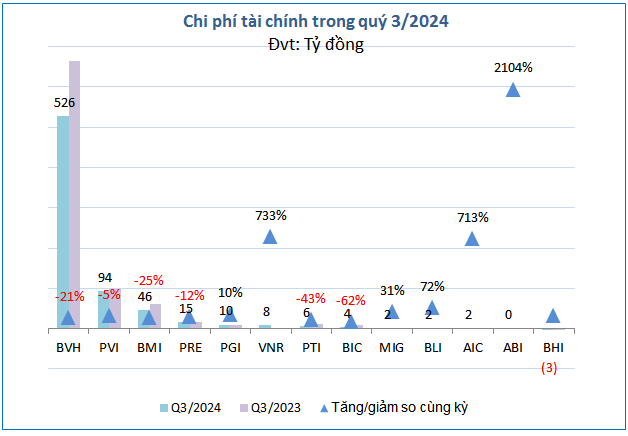

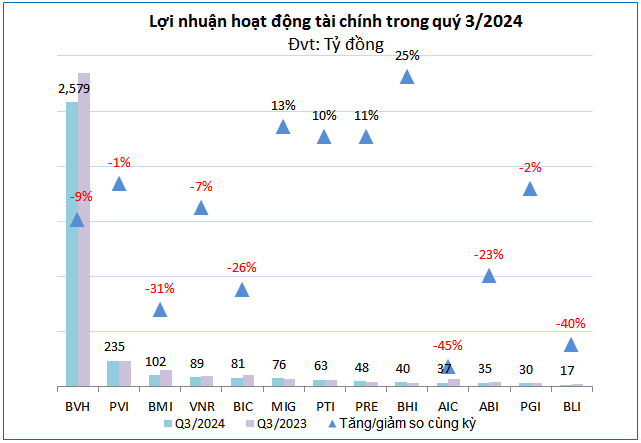

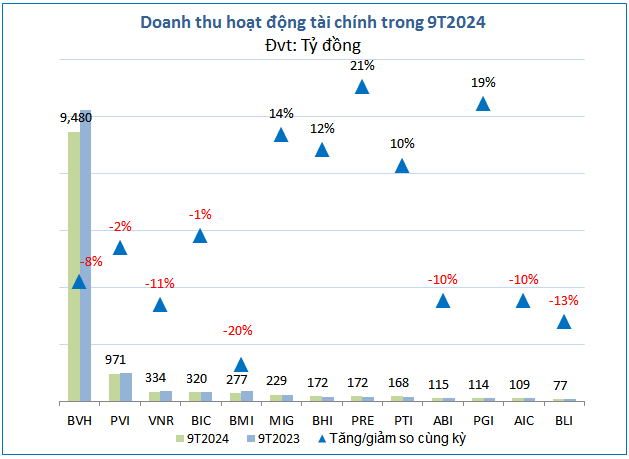

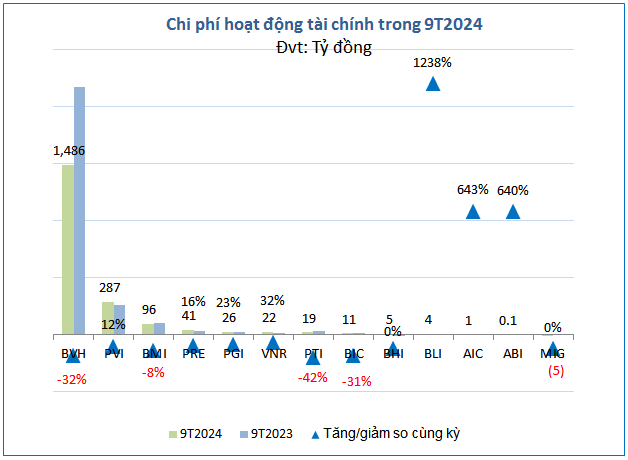

Trái với diễn biến của hoạt động kinh doanh bảo hiểm, hoạt động tài chính tiếp tục có lợi nhuận giảm 10% trong quý 3, còn 3,433 tỷ đồng; chủ yếu do doanh thu tài chính (phần lớn là lãi tiền gửi ngân hàng) giảm 12%, còn 4,144 tỷ đồng khi mặt bằng lãi suất tiền gửi ở mức thấp hơn so với cùng kỳ năm trước.

Nguồn: VietstockFinance |

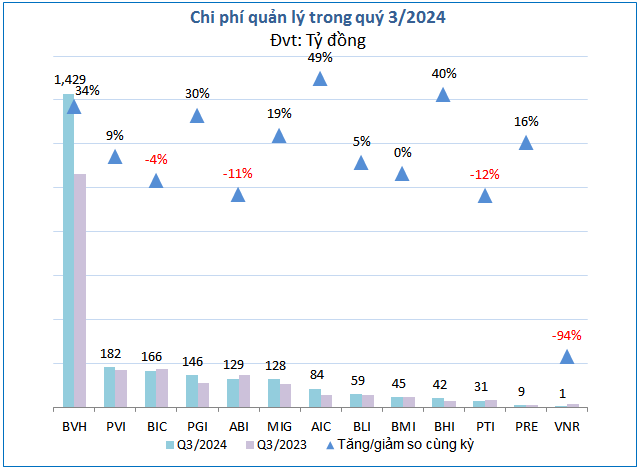

Hai “gọng kìm” là hoạt động tài chính giảm lãi và chi phí quản lý doanh nghiệp tăng mạnh 22% so với cùng kỳ, lên 2,450 tỷ đồng khiến tổng lợi nhuận trước thuế quý 3 của các doanh nghiệp bảo hiểm phi nhân thọ sụt giảm 34%, còn 981 tỷ đồng, dù mảng kinh doanh bảo hiểm tăng trưởng lợi nhuận.

Nguồn: VietstockFinance |

Tuy bức tranh chung về chi phí bồi thường không biến động đáng kể, nhưng đặt vào câu chuyện riêng của từng doanh nghiệp thì đây lại chính là nguồn cơn khiến nhiều doanh nghiệp rơi vào tình cảnh thua lỗ trong quý 3.

| Lãi trước thuế theo quý qua các năm của VNR | ||

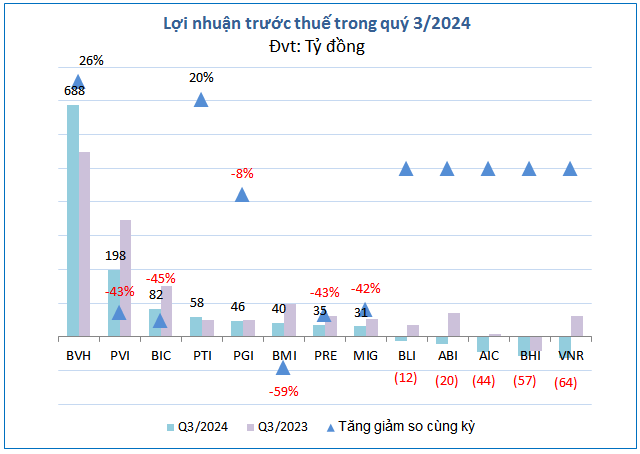

Với tính chất là doanh nghiệp tái bảo hiểm, “ông lớn” Tổng CTCP Tái Bảo hiểm Quốc gia Việt Nam (HNX: VNR) phải bồi thường thiệt hại cho các hợp đồng tái bảo hiểm với công ty bảo hiểm chính khiến chi phí bồi thường bảo hiểm tăng mạnh nhất nhóm (gấp 3.1 lần cùng kỳ, lên đến 422 tỷ đồng), kéo theo khoản lỗ nặng nhất ngành với 64 tỷ đồng. Đây cũng là mức lỗ chưa từng có từ trước đến nay của VNR. Chính vì thế, có thể nói VNR là doanh nghiệp bảo hiểm bị ảnh hưởng nặng nề nhất do bão Yagi.

Tuy lỗ ít hơn, quý 3 năm nay cũng là kỳ kinh doanh buồn nhất trong nhiều năm trở lại đây của BHI khi lỗ 57 tỷ đồng, AIC lỗ 44 tỷ đồng, ABI lỗ 20 tỷ đồng và BLI lỗ 12 tỷ đồng.

Số ít doanh nghiệp may mắn hơn không bị thua lỗ, nhưng lãi cũng tụt dốc không phanh trong quý 3, như: BMI giảm 59%, BIC giảm 45%, PVI giảm 43%, PRE giảm 43%, MIG giảm 42%.

Dù gam màu tối là chủ đạo, bức tranh lợi nhuận trước thuế toàn ngành bảo hiểm trong quý 3 vẫn có màu sáng khi “ông lớn” BVH và PTI lần lượt báo lãi tăng 26% và 20% so với cùng kỳ. Bất ngờ khi yếu tố giúp 2 doanh nghiệp báo lãi tăng lại chính là chi phí bồi thường bảo hiểm giảm lần lượt 9% và 12%.

Theo đó, nhờ chi phí bồi thường giảm, BVH chỉ còn lỗ gộp mảng kinh doanh bảo hiểm 145 tỷ đồng, thấp hơn đáng kể so với mức lỗ 795 tỷ đồng của quý 3/2023.

Kết quả này của BVH cũng là “lực đỡ” đóng góp chính cho sự tăng trưởng lợi nhuận chung của nhóm bảo hiểm khi hầu hết doanh nghiệp đều giảm lãi mảng này.

“Bản đồ” chinh phục mục tiêu lợi nhuận 2024 bị “xóa sổ” sau bão

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

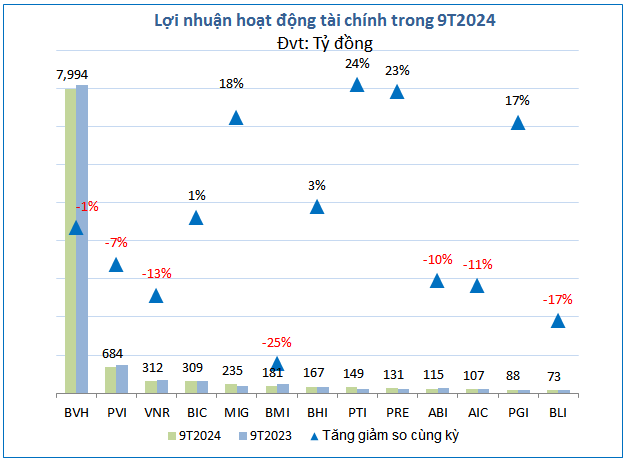

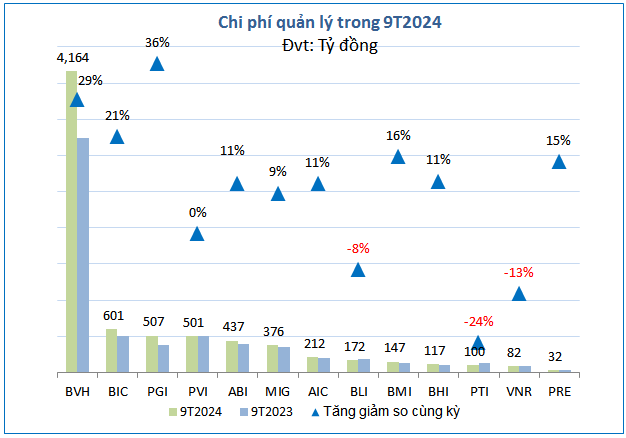

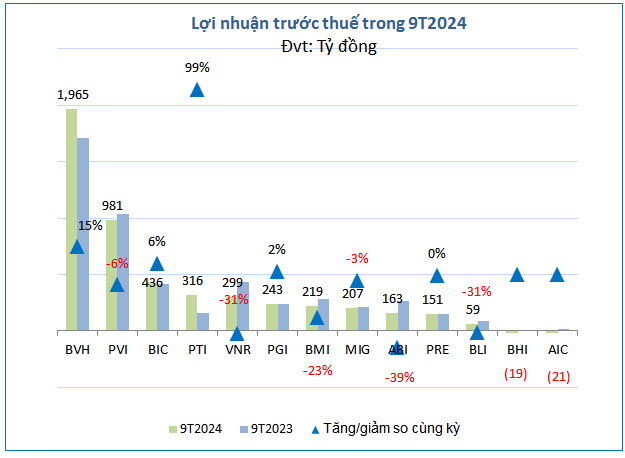

Nhìn tổng quát trong 9 tháng đầu năm 2024, lãi trước thuế của 13 doanh nghiệp bảo hiểm phi nhân thọ chỉ thấp hơn cùng kỳ 23 tỷ đồng, thu về gần 5,000 tỷ đồng. Trong đó, hoạt động tài chính giảm lãi 2% (chủ yếu do lãi tiền gửi giảm), về còn 10,545 tỷ đồng và chi phí quản lý tăng 20%, lên 7,449 tỷ đồng. Ngược lại, lợi nhuận kinh doanh bảo hiểm tăng 43%, lên 2,666 tỷ đồng (nhờ doanh thu tăng nhanh hơn chi phí).

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

Xét riêng từng doanh nghiệp, tình cảnh bước “hụt chân” trong quý 3 khiến kết quả 9 tháng của không ít doanh nghiệp bảo hiểm phi nhân thọ “chới với”.

Nguồn: VietstockFinance |

Nguồn: VietstockFinance |

Kém may mắn nhất không thể không nhắc đến Tổng CTCP Bảo hiểm Sài Gòn - Hà Nội (UPCoM: BHI), bởi lẽ số lãi 37 tỷ đồng mà BHI có được trong 6 tháng đã hoàn toàn bị “xóa sạch”, nhường chỗ cho số lỗ 19 tỷ đồng chỉ sau quý 3.

Nguồn: VietstockFinance |

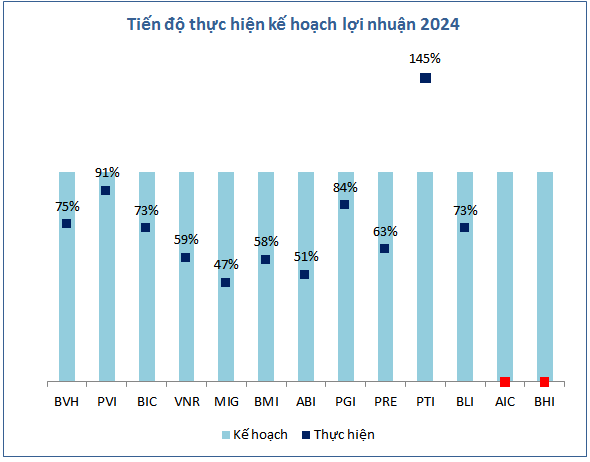

Hơn hết, vốn dĩ đã vượt mục tiêu lợi nhuận cả năm chỉ trong 6 tháng với tỷ lệ thực hiện lên đến 357% thì giờ đây BHI thậm chí phải lùi dưới cả vạch xuất phát, làm khoảng cách đến đích lợi nhuận 2024 càng xa vời vợi.

Nếu như không có bão Yagi, có lẽ đã có doanh nghiệp bảo hiểm cán đích sớm lợi nhuận cả năm chỉ trong 9 tháng, điển hình như PVI hay BLI.

Theo đó, dù lợi nhuận quý 3 giảm gần phân nửa, PVI vẫn thực hiện được 91% mục tiêu lợi nhuận cả năm sau 9 tháng. Còn BLI do lỗ trong quý 3 nên thu hẹp tỷ lệ đạt mục tiêu lợi nhuận năm sau 9 tháng chỉ còn 73%, từ mức 87% thực hiện trong 6 tháng.

Bất chấp bão Yagi, PTI chính là “ngôi sao đang lên” của ngành bảo hiểm khi là doanh nghiệp duy nhất vượt mục tiêu lợi nhuận cả năm chỉ trong 9 tháng nhờ duy trì đà tăng lợi nhuận 3 quý liên tiếp. So với kế hoạch lãi sau thuế đạt 175 tỷ đồng (giảm 31% so với kết quả 2023), PTI vượt 45% mục tiêu.