Doanh nghiệp bảo hiểm hưởng lợi nhờ lạm phát?

Trong bối cảnh lạm phát tăng cao trên toàn cầu, lãi suất huy động được kỳ vọng tăng, giúp tăng lợi nhuận chung của các doanh nghiệp bảo hiểm, vì phần lớn danh mục đầu tư của các công ty này là tiền gửi ngân hàng.

Khi Chính phủ nhiều nước tung các gói hỗ trợ nhằm khôi phục nền kinh tế sau đại dịch COVID-19, tỷ lệ lạm phát đã liên tục tăng cao. Tại Mỹ, chỉ số giá tiêu dùng (CPI) trong tháng 2/2022 đã tăng 7.9% so với cùng kỳ, lên mức cao nhất trong 40 năm. Anh cũng ghi nhận tốc độ tăng lạm phát cao nhất trong 30 năm. Lạm phát tại Canada cũng xác lập mức cao kỷ lục mới, cao nhất kể từ tháng 8/1991.

Trong những ngày đầu đại dịch COVID-19 ập đến, Cục Dự trữ Liên bang Mỹ (Fed) đã nhanh chóng hạ lãi suất xuống gần mức 0% để hỗ trợ nền kinh tế Mỹ và thị trường tài chính.

Chính các gói kích thích tiền tệ lẫn tài khóa chưa từng có tiền lệ (trị giá hơn 10 ngàn tỷ USD) đã châm ngòi cho đà tăng lạm phát tại Mỹ. Trong khi đó, cuộc xung đột Nga - Ukraine thúc đẩy giá năng lượng tăng mạnh, cộng thêm sự gián đoạn chuỗi cung ứng cùng những yếu tố khác đã tiếp tục đẩy lạm phát tăng mạnh tại Mỹ và buộc Fed phải hành động.

Ngày 17/03 (giờ Việt Nam), Fed đã thực hiện đợt nâng lãi suất đầu tiên sau hơn 3 năm nhằm đối phó trình trạng lạm phát ngày càng cao tại Mỹ. Cùng với quyết định nâng lãi suất, Ủy ban Thị trường Mở Liên bang Mỹ (FOMC) dự báo sẽ nâng lãi suất trong 6 cuộc họp còn lại của năm 2022, với mục tiêu lãi suất chạm mức 1.9% vào cuối năm.

Không chỉ có Fed, Ngân hàng Trung ương Anh (BoE) cũng nâng lãi suất lần thứ 3 liên tiếp sau khi Fed thông báo nâng lãi suất lần đầu. Đây là dấu hiệu mới cho thấy các ngân hàng trung ương ở nhiều khu vực trên thế giới đang ưu tiên chống lạm phát hơn là lo chuyện suy giảm kinh tế, nhất là khi phải đối mặt với tác động từ xung đột Nga - Ukraine.

Lãi suất huy động có thể tăng 50 điểm cơ bản?

Theo các chuyên gia của ACBS, tác động lớn của việc Fed tăng lãi suất chủ yếu ảnh hưởng đến dòng vốn nước ngoài. Trong ngắn hạn, với lịch sử của các đợt tăng lãi suất khác của Fed, dòng vốn vào các thị trường mới nổi sẽ luôn đảo chiều và Việt Nam cũng không phải là ngoại lệ.

“Chúng tôi kỳ vọng dòng vốn ra khỏi thị trường Việt Nam sẽ chủ yếu ở thị trường tài chính. Việt Nam, với nền tảng kinh tế vĩ mô tốt và lạm phát được duy trì ở mức dưới 4%, sẽ tiếp tục là điểm đến đầu tư của các doanh nghiệp FDI, đặc biệt là trong ngành công nghiệp sản xuất”, báo cáo của ACBS nhận định.

Cũng theo ACBS, tại Việt Nam, mặt bằng lãi suất huy động đã duy trì ở mức thấp trong năm 2021 khiến khả năng huy động tăng trưởng chậm lại. Trong khi đó, lãi suất cho vay thấp kích thích nhu cầu tín dụng tăng mạnh, đặc biệt là kể từ sau giai đoạn giãn cách do dịch bệnh. Tín dụng tiếp tục tăng trưởng mạnh trong đầu năm 2022. Tính đến 29/01/2022, tăng trưởng tín dụng đã đạt 2.74% (Ngân hàng Nhà nước), tương đương với mức tăng trưởng của cả quý 1 năm 2021. Mức gia tăng mạnh mẽ của tín dụng khiến tình hình thanh khoản của hệ thống không còn dồi dào như trong giai đoạn quý 2/2020 - quý 3/2021.

ACBS kỳ vọng tín dụng sẽ tiếp tục tăng trưởng mạnh và tạo áp lực lên thanh khoản hệ thống kể từ nửa cuối năm 2022, khi NHNN điều chỉnh hạn mức tăng trưởng tín dụng cho các ngân hàng. Vì thế, ACBS dự báo lãi suất huy động có thể tăng nhẹ khoảng 50 điểm cơ bản trong năm 2022 để đảm bảo tính thanh khoản.

Doanh nghiệp bảo hiểm hưởng lợi?

Trước dự báo lãi suất huy động có thể tăng, doanh nghiệp bảo hiểm có thể sẽ hưởng lợi, vì bên cạnh nguồn thu từ hoạt động chính là kinh doanh bảo hiểm, đầu tư cũng là hạng mục quan trọng của các doanh nghiệp bảo hiểm

Đầu tư tài chính từ nguồn vốn nhàn rỗi có ý nghĩa quan trọng trong sự tồn tại và phát triển của doanh nghiệp bảo hiểm. Tỷ suất lợi nhuận đầu tư cao sẽ giúp doanh nghiệp bảo hiểm có điều kiện giảm phí bảo hiểm, từ đó tạo lợi thế so với đối thủ cạnh tranh. Ngoài ra, hoạt động đầu tư tài chính còn giúp doanh nghiệp bảo hiểm thực hiện các nghĩa vụ tài chính của mình đối với người tham gia bảo hiểm.

Nguồn: VietstockFinance |

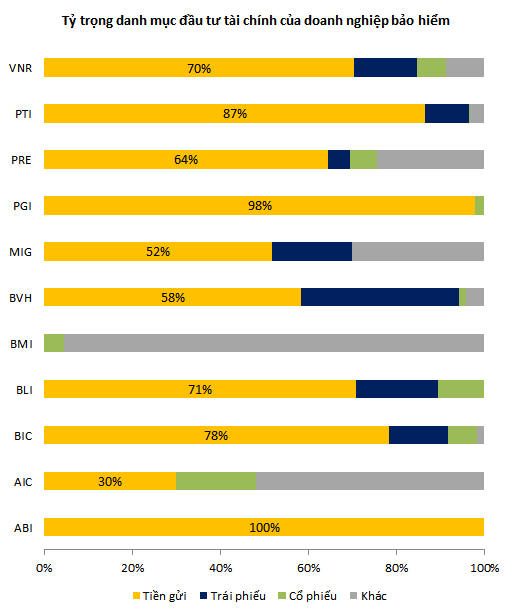

Trong danh mục đầu tư tài chính của các doanh nghiệp bảo hiểm hiện nay, tiền gửi hiện chiếm tỷ trọng lớn nhất. Đơn cử như VNR có tỷ lệ tiền gửi chiếm 70%, PTI (87%), PGI (98%)… tính đến cuối năm 2021. Khi lãi suất tăng, doanh nghiệp bảo hiểm sẽ đương nhiên hưởng lợi.

Khang Di